炒股就看金麒麟分析师研报,泰斗,专科,实时,全面,助您挖掘后劲主题契机!

出品:新浪财经上市公司征询院

文/夏虫职责室

中枢不雅点:盛航股份收购海昌华背后是公司油品运载业务接续承压,而海昌华专注国内运载并以油品运载为主。值得注意的是,海昌华IPO募资估值迫临20亿,IPO折戟后现如今却拟以四折出售,估值跌至8亿摆布。需要指出的是,盛航股份账面现款不及亿元,多数现款收购资金将从何而来?

自IPO动态再均衡后大配景下,IPO与分拆上市似乎均遇到了报复。

公开贵寓浮现,一季度A股IPO过会企业数22家,较前年同期102家减少约七成,A股首发募资金额不到240亿元,仅为上年同期四成摆布;与此同期,上市绝交方面,2023年下半年以来,已有14家上市公司接踵绝交了分拆上市策画;一季度A股有85家公司绝交IPO苦求,较上年67家出现权臣加多。

尽管IPO全体预期变差,然而仍有企业为达成上市策画聘请了别具肺肠策略。

有的企业经受“分拆+借壳”绕谈IPO,如近期备受商场温雅的中联重科分拆所属子公司中联高机上市,以及恒力石化分拆子公司康辉新材上市,均聘请“分拆+借壳上市”的组合策略。

也有的公司聘请了分拆+北交所”上市策略(简称”A拆北”)本年以来,已有晶瑞电材、广电电气、辰欣药业、聚石化学等公司秘书旗下控股子公司拟苦求在北交所上市的策画。需要指出的是,A股IPO全体预期变差,但北交所却被商场看好,普华永谈以致以为2024年新股刊行中北交所或将占大头。

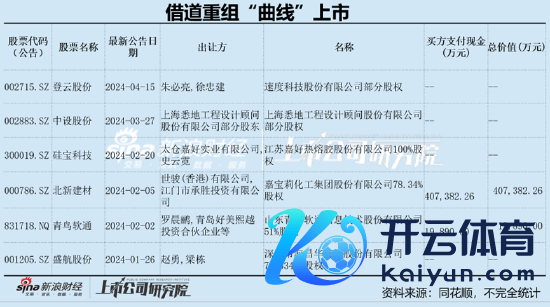

还有的企业IPO受阻后,欲借谈上市公司重组上市,其中速率科技、嘉宝莉等均属于借谈重组弧线上市情形。业内东谈主士示意,从成本商场的历史来看,IPO节律和并购活跃度之间存在一定进度的“跷跷板效应”。 限制4月8日,本年以来A股商场共败露587起并购事件,较前年同期增长赫然。

基于以上配景,咱们将对以上可能借谈重组上市情形进行系列复盘,本文重点分析深圳市海昌华海运股份有限公司(简称“海昌华”)疑“卖身”上市公司盛航股份情形。

海昌华IPO募资估值迫临20亿现折价至8亿出售

本年年头,盛航股份一份公告激勉商场温雅,其收购方向恰是IPO冲刺失败的海昌华。

1月25日晚间,盛航股份发布公告称,为稳步股东计策诡计布局,接续普及公司船舶运力限制,进一步完善运力结构,增强公司在国内沿海省际危化品运载商场中的商场占有率和竞争力水平,安适公司在行业内的发轫地位,公司拟与当然东谈主梁栋、赵勇及方向公司海昌华签署《对于深圳市海昌华海运股份有限公司之股权收购意向契约》,并拟以现款形势收购当然东谈主梁栋、赵勇止境干系主体估计持有海昌华71.5342%股份。

早在前年年底,盛航股份就依然提前受让海昌华部分股权。据悉,2023年12月,盛航股份出资6450.48万元通过受让取得海昌华8.19%的股份。据此估算,盛航股份全体估值为7.88亿元摆布。

公开贵寓浮现,海昌华配置于1996年,注册成本1.15亿元,主要从事国内沿海及长江中卑鄙、广东省内河制品油、化学品运载,及广东、福建、海南等港口至中国香港、中国澳门航路的制品油运载。限制2021年6月30日,海昌华总钞票估计7.92亿元,制品油船、化学品船共19艘,其中油船共16艘,总运力达12.34万载重吨。 2021年1-6月,海昌华杀青交易收入1.73亿元,净利润4450.71万元。

值得注意的是,海昌华这次转让给上市公司盛航股份估值对价比拟IPO时出现大幅缩水。海昌华曾策画在深交所主板上市,并于2021年6月4日提交招股书。

招股书浮现,海昌华拟公开拓行股份不跨越3833.34万股,占刊行后公司总股本的比例不低于25%。本次刊行一齐为新股刊行,不触及老股转让。海昌华原拟召募资金5.02亿元,折柳用于船舶购置名目(包括2艘13,000载重吨油船购置名目、4艘7,500载重吨油船购置名目、1艘7,000载重吨化学品船购置名目)、补充流动资金。据此估算,海昌华估值约莫在20亿元摆布。而这次,海昌华这次转让给上市公司盛航股份估值对价约莫8亿元,绝顶于打了四折。

事实上,海昌华早在上市前夜,估值依然超8亿元。2020年8月7日,新富1期的贬责东谈主深圳前海新富成本贬责集团有限公司与方延昭签署《股权转让契约书》,商定新富1期将其持有的公司58.10万股股份作价418.32万元转让给方延昭,据此推算,公司估值约莫在8.28亿元。

盛航股份收购背后的急躁?现款收购钱从何来

公开贵寓浮现,2021年5月13日,盛航股份适宜登陆深交所主板,刊行价为16.52元/股,原策画召募5.08亿元,最终募得4.97亿元。需要指出的是,跟着减持新规发布,公司疑似减持受限。

开首:wind

开首:wind

值得注意的是,盛航股份上市后启动出现增收不增利情形。Wind数据浮现,本年前三季度,公司营收增速高达42.74%,但净利润却同比下滑8.58%。

开首:wind

开首:wind

盛航股份为何收购海昌华?

盛航股份配置于 1994 年,2021 年在深交所主板上市,股票代码为“001205” ,注册成本为 17,097.73 万元,主要从事海外、 国内沿海、长江中卑鄙化学品、制品油水上运载业务,业务界限主要隐私渤海湾、长三角、珠三角、北部湾等国内主要的化工基地, 并不停向东南亚、东北亚拓展。限制2022年末,盛航股份总钞票估计 27.98 亿元,营运船舶共30艘,总运力20.10万载重吨。2022年,盛航股份杀青交易收入8.68亿元,净利润1.73亿元。

而海昌华配置于1996年,注册成本11,500 万元,主要从事国内沿海及长江中卑鄙、广东省内河制品油、化学品运载,及广东、福建、海南等港口至中国香港、中国澳门航路的制品油运载。限制2021半年报末,海昌华总钞票估计7.92亿元,制品油船、化学品船共 19 艘,其中油船共16艘,总运力达12.34万载重吨。2021年1-6月,海昌华杀青交易收入1.73亿元,净利润4450.71万元。

盛航股份称,海昌华看成国内多年液体石化居品水上物流运载企业,累积了丰富的运载申饬及行业资源。如本次往复完成后,海昌华将成为公司的控股子公司。本次收购海昌华股份将接续推论公司运力限制,进一步完善运力结构,有益于进一步增强公司在华北、华东、 华南等区域内危化品水路运载商场的工作身手,接续普及公司商场占有率及竞争力水平,合适公司永恒计策诡计布局。

事实上,盛航股份收购海昌华背后是公司油品运载业务接续承压,而海昌华专注国内运载并以油品运载为主。

2020年至2022年及2023年上半年,盛航股份的油品运载业务收入折柳为1.06亿元、 8973.23万元、8676.46万元和 4887.02万元,占主交易务收入的比例折柳为22.26%、14.65%、10.00%和8.44%。与此同期,公司油品运载业务毛利率大幅下落,同期毛利率折柳为38.66%、29.79%、8.72%即4.6%。对此,公司称受油品运载商场变化及本身运筹帷幄重点调治影响,公司油品运载收入全体呈下落趋势。在油品运载收入限制下落的影响下,公司油品运载航次诳骗率下落,但船员薪资、船舶折旧等固定成本依然保持不变,导致油品运载毛利率全体呈下滑趋势。

开首:公告

开首:公告

值得注意的是,公司这次收购海昌华聘请了现款收购的决策。对于现款收购非论是否组成要紧钞票重组均不需要经过证监会审核,合规门槛相对缩小。现款收购频繁不需要中国证监会的行政许可(金麒麟分析师),而刊行股份购买钞票的重组需要经过证监会的审核,这意味着现款收购在经过上可能更为方便快捷。

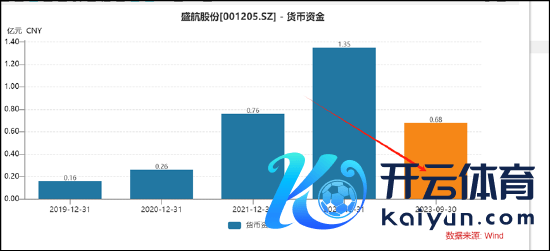

需要指出的是,公司的三季度公司账面现款仅剩0.68亿元,而短期债务却高达4.14亿元。若参考公司前年转让对价,公司现款收购海昌华超70%的股权或至少需要超5亿元的现款。至此,盛航股份多数的现款收购资金将从何而来?

在3月底一份调研公告中,公司称公司将在完成尽责访谒和审计评估后与往复方协商细目具体的推行决策和往复金额,届时公司将通过自有资金以及银行等金融机构融资等形势落实本次股权收购款。

公司前年刊行可调治债得回通过。2023年10月19日,证监会出具了《对于答应南京盛帆海运股份有限公司向不特定对象刊行可调治公司债券注册的批复》,盛航股份这次再融资注册见效。据悉,公司这次可调治债券刊行拟召募资金总和不跨越 7.4 亿元,拟用召募资金 1.2 亿元投向沿海省际液体危机货色船舶新置名目、拟用 1.1 亿元沿海省际液体危机货色船舶置换购置名目、拟用 3 亿元投向沿海省际液体危机货色船舶购置名目,另有 2.1 亿元补充流动资金。

股市回暖,抄底炒股先开户!智能定投、要求单、个股雷达……送给你>>

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

牵涉剪辑:公司不雅察🦄开云彩票(中国)官方网站